美國十年期公債殖利率本周挑戰7年新高,反映市場利率向上,投信法人指出,過去歷史經驗顯示,升息有利風險性資產走揚,除了股票後市優於債券,且以新興市場和亞洲股票漲勢最為兇猛,建議投資人可伺機進場搭上升息順風車。

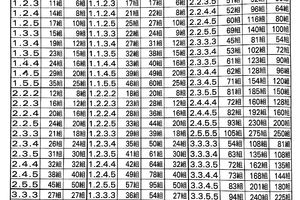

摩根全方位新興市場基金產品經理張乃文指出,美國自1994年以來總共進入4次升息循環,歷史統計顯示,每當美國十年期公債殖利率走升之際,幾乎各類資產乎都上演大多頭,而且又以新興股和亞股漲勢最吸睛,新興高息股年化總報酬上看8.5%、新興市場股票達7.9%,不論是亞太(不含日本)高息股、還是亞太(不含日本)股票,也都有6.5%的好表現,凌厲漲勢全面壓制成熟股市和各類債券資產表現,反映出升息環境對新興股和亞股的助益,遠較其他資產更為直接。

除了經濟成長增溫外,新興市場的企業獲利也是另一亮點,張乃文指出,隨著商品價格回穩、全球需求增溫,新興國家企業營收也繳出漂亮的成績單。在企業獲利增強的同時,股價也反應了市場的樂觀情緒。目前市場預估未來新興市場企業獲利將超越成熟市場,也將嘉惠新興股市走勢。

凱基新興市場中小基金經理人陳沅易表示,美國聯準會最新發布的會後聲明被解讀為偏鴿派,預期升息腳步將不會太激進,讓轉強的美元稍稍洩了氣,中長期來看,美元上漲動能不致太強,除了升息腳步放緩,主要也因為美元若過於強勢將不利於美國減稅政策,這對新興市場資金面將是利多。

摩根亞洲增長基金產品經理人張致寧表示,在景氣加溫與強勁企業財報加持下,MSCI亞太(不含日本)指數今年再度攀上2007年底金融海嘯以來高峰,但不同於當時本益比逼近17倍,目前亞洲主要股市的本益比多數都尚未回到長期平均水準,加上亞洲成長動能和貨幣走勢也已不可同日而語,反映出亞股仍具投資吸引力,在價位合理的情況下,資金布局的意願還是頗高,建議投資人宜逢震盪時介入,參與後市漲升趨勢。