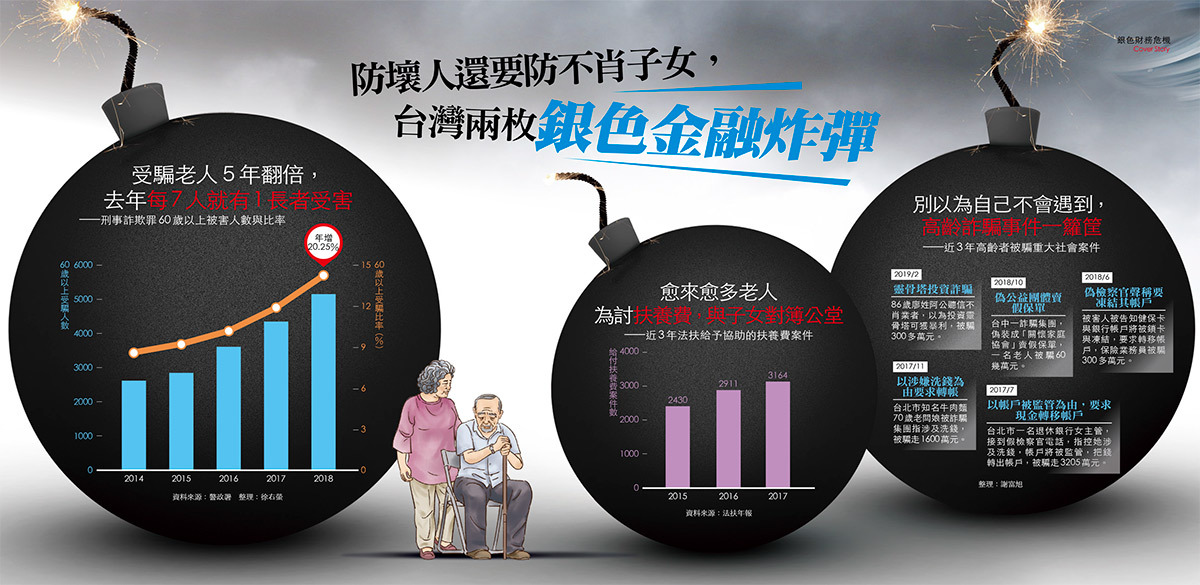

台灣失智民事訴訟,10年增16倍,高齡被詐騙,5年翻一倍,老人扶養糾紛超越離婚,成家事法庭訟案第一名。你一定要知道的銀色財務危機。別以為年輕時打拚事業,穩當地做好退休準備,年老備有一筆退休金就能高枕無憂!即使有錢,也可能因失智被騙、分產後被子女棄養,或是空有房產卻現金流不夠……,明明「不窮」,卻無法過安穩的老後人生。這是高齡社會,也是將來你我都可能遇到的「銀色金融炸彈」!此專題為《今周刊》與網路公益媒體《報導者》共同合作。

先來看看走在台灣前一步、高齡社會日本的狀況。日本是全球第一個重視「銀色財務危機」的國家,其中又以失智症者捲入的資產凍結與詐騙糾紛最嚴重。

依日本保險公司第一生命的估算,估計到2030年,日本失智症病友掌握的資產將達到215兆日圓(約58.6兆元新台幣);瑞穗綜合研究所也推估,至2035年,日本有價證券有15%持有在失智症老人手中。

這些資金若陷入「凍結狀態」(因失智自己無法處理,而親屬難以動用的狀況),將拖累經濟成長,恐成日本經濟的沉重負擔。而除了凍結問題外,失智者被詐騙的糾紛也不少。

失智人口帶來的財務危機,是日本開始重視老人金融問題的開端。

其實,不只失智者會被騙,根據日本慶應大學經濟研究所公布的研究報告顯示,中年人對金融商品的理解力會到達巔峰,一過60歲之後就會逐漸下降。有時候,長者看似正常,但判斷力已經下降,而在旁人慫恿下,做了不明智的「投資理財」決定,這也是「被騙」的一種常見情況。

這兩年,日本慶應大學就致力推廣「金融老年學」,強調「老年學」不僅是要重視養生健康、生活積極有樂趣,同時還要注意「錢財安全健康」。這一切不僅要靠政府建立妥善的制度,民眾教育也要加強,甚至號召銀行要自制,不要強銷商品給判斷力日漸下降的長者。

台灣雖然沒有如日本一樣,有年長者的金融資產統計,或失智人口持有資產規模的預估,但從其他數字,我們也能窺見,已步入「高齡社會」的台灣,也出現類似的社會問題。

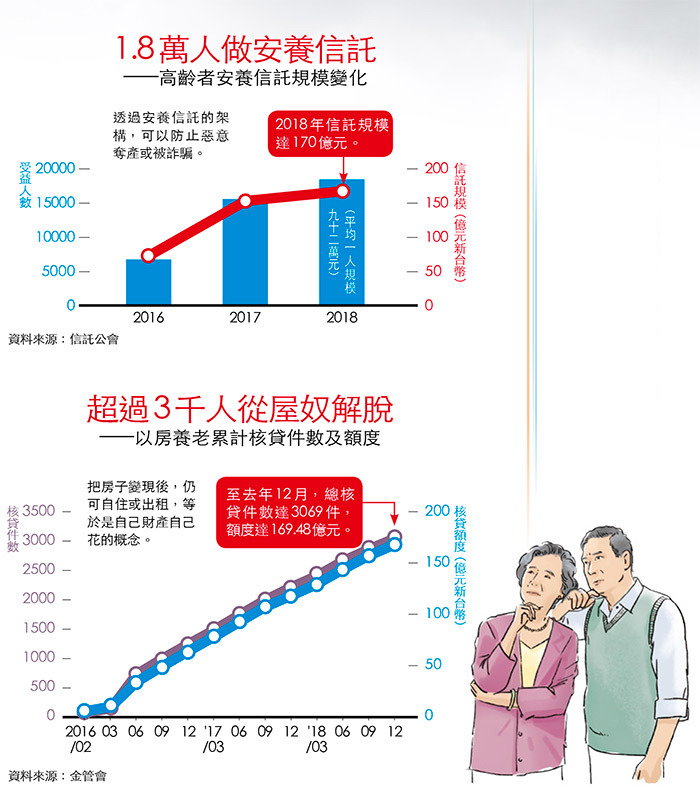

根據警政署統計,60歲以上老人受騙的人數,五年翻了一倍,以去年受害人數為例,60歲以上老人佔了一成四。若統計失智長者相關的民事糾紛,則十一年來增加了十六倍。

他80歲爭扶養費 告贏三兒女,親子關係卻破裂

80歲,家住桃園市的黃老先生,做夢也沒想到,有一天「銀色炸彈」也會落在自己的頭上。

六年多前,黃老先生的太太過世,留下一戶價值500多萬元的房子及700多萬元的現金。對一位80歲的老人家而言,這筆財產應已足夠安享餘年。

繼承太太的財產後,以為可以「養兒防老」的黃老先生,把700多萬元現金全部給了兒子;得到財產的兒子,卻沒有擔起照顧老父的責任,孤獨無依的黃老先生於是一狀告上法院,要求兒子給付扶養費。

控告兒子獲勝訴後,黃老先生也要求兩個女兒應共同負起扶養責任,但兩個女兒以沒有分到財產為由,拒絕履行扶養義務,再被父親告到法院。

黃老先生告女兒的官司,雖然在桃園地院一審獲得勝訴,法院裁定兩位女兒須每月給付1萬2千元;但親子關係已告破裂,成為黃老先生人生中難以彌補的遺憾!

黃老先生的情況拆解下來,其實與多數國人退休的狀況很類似。他雖然擁有不動產,看似資產無虞,但手上現金可能無法支應全部的退休生活。黃老先生沒有把房產變現或活化,只想把房產留給小孩繼承,把財產都交給孩子,以換取子女扶養,沒想到事與願違……。

「如果早一點知道一些簡單的銀髮金融觀念,黃老先生或許就能避免與兒女撕破臉的憾事。」國泰世華銀行信託部協理趙子仁說。

「如果黃老先生來找我諮詢,我會建議他把現金財產做『安養信託』,用來給付每月生活費或日後進到安養中心的費用。」「然後,信託監察人找兒子與其中一位女兒共同擔任,彼此可以制衡。」「至於500多萬元的房產也可以活化,做『以房養老』逆向抵押貸款。」

趙子仁口中的「安養信託」,是近三年來流行的金融服務。

簡單而言,就是將一筆資產(現金、股票、保險或不動產均可)交給銀行代為保管,先與銀行約定這筆資產的用途與動用條件,同時委請自己信得過的人當監察人(非必要,通常由親友或公益組織擔任),在日後自己失去自理能力時,擔起監督任務。

信託通常需要千分之二至千分之三不等的管理費用,但因至少有定存利息的收入,所以被信託的錢不會因繳管理費而減少。

至於「以房養老」,正式名稱是逆向抵押貸款。意即用房子向銀行抵押,算出借款總金額後,再分期(如分十年至十五年,每月付款一次)將借款給抵押人。

抵押人過世時,如果房子依當時市值計算,扣除已給付金額後仍有殘值,仍可贈與子孫。

「以黃老先生的情況,照料自己之外,每個月一定有不少結餘,然後再依黃老先生意願,每個月依比率分給兒女,免得後代子孫一次拿到一大筆錢而濫用亂花。」趙子仁以他多年的信託經驗分析。